新闻中心

Mysteel:中国钢材出口量连续五个月下跌,出口品种结构或将变化

一、 前言:

海关总署2021年11月7日数据显示,2021年10月中国出口钢材449.7万吨,较上月减少42.3万吨,同比增长11.3%;1-10月中国累计出口钢材5751.8万吨,同比增长29.5%。10月中国进口钢材112.7万吨,较上月减少12.9万吨,同比下降41.6%;1-10月中国累计进口钢材1184.3万吨,同比下降30.3%。

根据Mysteel调研,近期海内外价差已经开始逐渐拉大,中国钢材出口价格竞争力重新显现,询盘虽然增多但实际成交较为有限。在海外市场持续的供需错配的情况下,中国钢材出口是否回暖,2022年全球钢材市场格局将发生怎样的变化,接下来笔者将通过以上几点逐一展开分析。

二、中国钢材进出口情况解读

1. 中国钢材出口情况

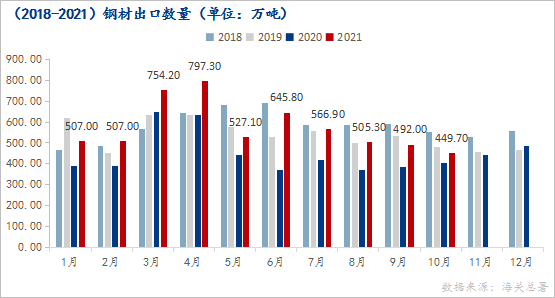

10月中国钢材共出口449.7万吨,环比减少42.3万吨,创下2021年全年出口量新低,但同比仍然增加11.3%。

从钢材出口情况来看,自5月份的热系以及8月份的全系钢材出口退税取消政策落地后,除6月份冷系抢出口导致有一小波增幅外,接下来几个月出口量持续处于下降状态。虽然海外供需错配的情况依旧尚未改善,但由于自五月份中国内贸市场冲高回落后,海外买家基本统一步调持有观望态度,等待更低价资源,在退税以及价格处于下跌通道的双重打压下,中国钢材出口量也受到了不小的打击。

2. 中国钢材进口情况

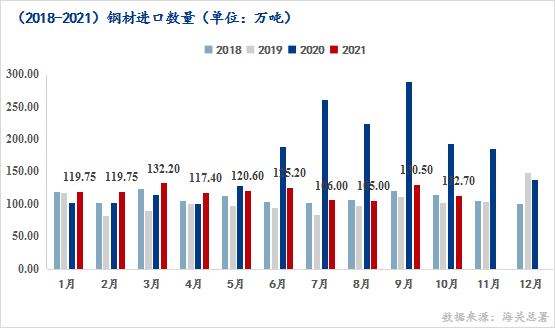

十月我国共进口钢材112.7万吨,较上月减少12.9万吨,同比减41.6%,1~10月累计进口1184.3万吨,同比下降30.3%。

从目前中国钢材进口情况来看,中国钢材进口在今年一直处于比较平稳的状态,同比2019年增减幅并不明显,所以基本可以判定目前中国钢材进口投机情况较少,从现在价差来看,也不支持进口大幅增加的情况,预计接下来的11/12月钢材进口或将继续维持在100-120万吨左右,全年进口量在1500万吨以内。

3. 中国钢材净出口情况

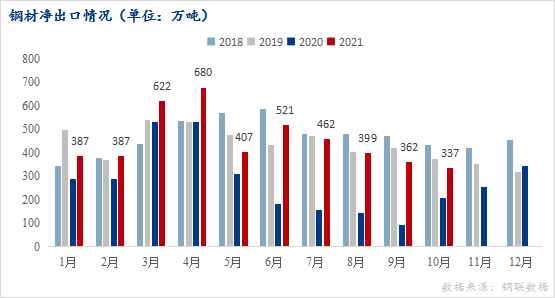

10月份中国钢材净出口337万吨,同比增11%,环比减少25万吨,较2019年同期减少29万吨。1~10月累计净出口4563万吨,同比增1821万吨,较2019年同期增加29万吨。

从净出口角度来看,2020年由于出口大幅减少,进口大幅增加导致净出口出现较大跌幅,较没有疫情影响的2019年相比,2021年净出口已恢复至正常状态,出现小幅微增。但从目前钢材出口订单签订情况来看,2021年剩余的两个月净出口量或将继续萎靡,预计2021年全年净出口量较2019年或将有一定程度减量。

三、影响中国钢材进出口的几点因素

1. 海内外板材价格情况

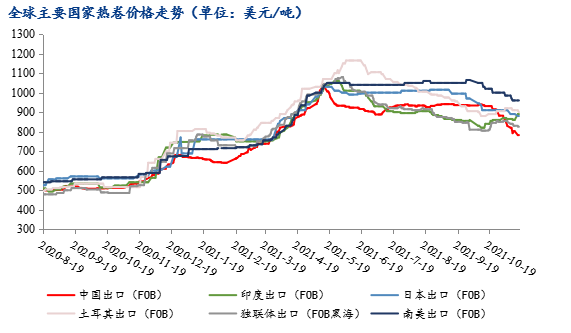

以热卷为例,中国热卷价格自10月份内贸价格出现大跌开始,热卷出口价格也一路下跌,但跌幅不如内贸价格。从全球各主要国家热卷价格来看,中国热卷出口价格已经下穿所有国家,重新成为全球热卷市场低洼地区,并且价差有进一步扩大的趋势。但是,由于目前中国钢材出口受一定限制,虽然询盘情况较6-10月份有一定程度回暖,但实际签单情况依然较差,海外买家观望情绪浓厚,并不急于签定合同,虽然价格优势重新回归,但2021年出口量或将很难出现大幅回暖。

与此同时,由于独联体地区价格也出现一定程度回调,且俄罗斯金属出口临时关税截止日期将近,部分买家将目光转至乌克兰以及俄罗斯等国。从成交方面来看,目前独联体地区实际签单情况略好于中国。

2. 高价地区热卷价格情况

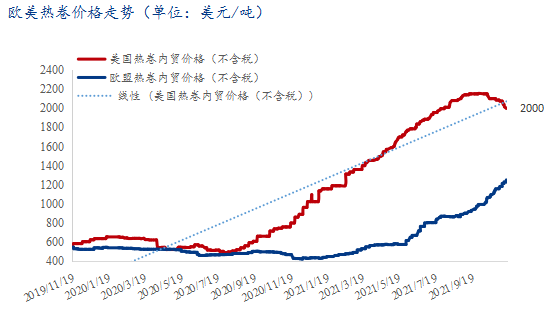

从欧美地区热卷价格走势情况来看,美国热卷价格在冲高至10月份的2200美元/吨以上后,截止今日已经出现了200美元/吨的跌幅,欧盟价格依旧处于上升通道,未出现明显回调的情况。

根据Mysteel调研,本轮美国热卷下跌主要受疫情以及全球钢铁原料价格回调影响。从疫情方面来看,虽然目前中国国内也开始有所反弹,但对比于海外国家来看,仍然处于一个比较安全的程度。 以美国为例,目前美国累计确诊4800余万例,现存确诊仍有923万例之多,日确诊增加在万余例以上。在疫情的扰动下,终端需求虽然存在,但从美国失业金申领人数的角度来看,10月最后一周申领失业金人数在210万左右,虽然远低于去年同期的710万,但较2019年相比仍有不少的增幅,终端行业缺人情况依旧严峻,钢铁消费受一定限制。

3. 海运费用触顶回调

11月15日,波罗的海干散货运价指数下跌48点或1.7%,至2759点,为11月8日以来最低水平。海岬型船运价指数下跌84点或2.2%,至3752点,为11月9日以来最低水平。海岬型船日均获利减少698美元,至31113美元。巴拿马型船运价指数下跌80点或2.7%,至2850点,为5个月以来最低水平。巴拿马型船日均获利减少723美元,至25647美元。超灵便型船运价指数下跌6点至2259点。

从海运费角度来看,目前海运费已经较高点折半,回归至年初正常水平左右,但较2020年仍有不小的差距。2021年年初开始受集装箱紧缺以及疫情影响的港口装卸货受阻影响,BDI指数一度逼近至6000点左右,海运“一箱难求”的情况随处可见,作为大宗商品主力军之一的钢材以及钢铁原材料的运输成本大幅度攀升,中国钢材出口一度受阻,港口压港情况严重。自九月份开始触顶回调后,海运价格逐渐回归至正常水平,运费对钢铁贸易成本影响开始缩小。

4. 中国钢材出口品种结构性调整

从中国钢材出口结构来看,今年我国钢材出口的主力军仍为板材,1~9月板材出口3594万吨,2019年全年出口3849.9万吨,2021年大概率超过2019年,其他品种情况不及板材。由此可见2021年钢材出口远超2020年主要还是以板材增量为主。但由于2021年5月及8月的两波钢材出口退税的取消对钢材出口影响巨大,从上文月度出口量情况可以看出,2021年上半年出口量同比2020年出现井喷式的上涨,两次出口退税调整节点后,量能有所萎缩,且有逐月递减的趋势存在。因此,在国家大力推行减碳政策的前提下,缩减成品材出口也是一个较为关键的点。未来钢材出口贸易或将由以往的基材出口转至高附加值产品出口,并适当增加半成品的进口。

因此,未来我国钢材出口或将逐渐向日韩、欧盟等发达国家钢材出口品种结构靠拢,出口镀锌、彩涂、高强板等高附加值产品,进口生铁、钢坯、废钢等半成品,以达到减少碳排放的要求。

四、未来全球钢铁贸易格局将发生怎样的变化

从目前全球钢铁贸易角度来看,近期海内外价差逐渐恢复至2019年正常水平,按照以往市场逻辑中国钢材出口理应回暖,但受国内对于减碳以及对钢材出口限制的决心来看,未来价差一旦继续扩大的话不排除有继续压制的措施,届时价差优势或将不会成为海外买家选择中国产品的理由,因此2021年接下来的几个月内我国钢材出口或将继续承压,不排除出口量缩减至三字头。

展望2022年及将来,我国钢材出口或将进行品种结构的调整,高附加值产品出口或将成为主流,热卷、冷卷等基材出口或将退居二线。

五、总结

综上所述,九、十月份我国钢材出口出现不小的减量,从近期钢材出口订单的签订情况来看,11、 12两个月也很难出现大幅度的放量,但由于前十月出口量已达5750余万吨,2021年全年出口量达到6500万吨左右,进口1500万吨左右是大概率事件,2022年及将来或将逐年衰减,至5500万吨左右的常态情况。

新闻中心

联系我们

联系人:钟若天

手 机:13812353913

邮 箱:Lankecms@163.com

公 司:江苏同力金属制品有限公司

地 址: 江苏省扬中市经济开发区新星村90号